Covered Call Strategie - Geld mit deinen Aktien verdienen

Möchtest du die Rendite deines Aktien Portfolios verbessern? Die hier vorgestellte Anlagestrategie basiert auf den Handel mit Call Optionen, Termingeschäften mit Aktien. Sie zählt zu den fortgeschrittenen Anlagestrategien und erfordert grundlegendes Verständnis für den Handel mit Optionen am Finanzmarkt. Dafür verspricht diese Anlagevariante attraktive Renditechancen bei vergleichsweise geringem Risiko.

Inhaltsverzeichnis

- Wie funktioniert die Covered Call Strategie?

- Simples Beispiel zur Covered Call Strategie

- Die Ausgangssituation

- Tabelle mit aktuellen Kursdaten für Call und Put Optionen

- Welchen Gewinn kannst du damit erzielen und was kann bei dem Optionshandel (am Ende der Laufzeit) passieren?

- 1. VW Aktienkurs bleibt unter dem Strike-Wert von 170€, Option wird nicht ausgeübt

- 2. VW Aktienkurs steigt über den Strike-Wert, Option wird ausgeübt

- Vorteile der Covered Call Optionsstrategie

- Nachteile der Covered Call Optionsstrategie

- Tipp zur Kombination: Covered Calls & Cash Secured Puts

- Quellen und interessante Links

Wie funktioniert die Covered Call Strategie?

- Du hast in deinem Aktiendepot mindestens 100 Aktien des selben Unternehmens und möchtest sie grundsätzlich langfristig behalten.

- Deine Erwartungshaltung ist jedoch, dass diese Aktie sich in nächster Zeit eher seitwärts entwickelt oder es sogar zu fallenden Kursen kommt.

- Du entscheidest dich eine Call Option auf diese Aktie zu verkaufen (bzw. auch "Option schreiben" genannt), um die Optionsprämie zu bekommen und deine Rendite zu erhöhen. Dabei legst du den Basispreis (Strike) etwas über den aktuellen Kurs, um einen kleinen Sicherheitsabstand festzulegen, weil du die Aktien nicht unbedingt verkaufen möchtest. Als Verkäufer der Call Option musst du während der Laufzeit jederzeit garantieren, dass der Optionskäufer die Aktien zum festgelegten Preis (Strike) kaufen kann. Da du die Aktien in deinem Depot hast (deswegen der Name "Covered Call" bzw. "gedeckter Kauf"), gehst du kein großes Risiko ein.

Simples Beispiel zur Covered Call Strategie

Die Ausgangssituation

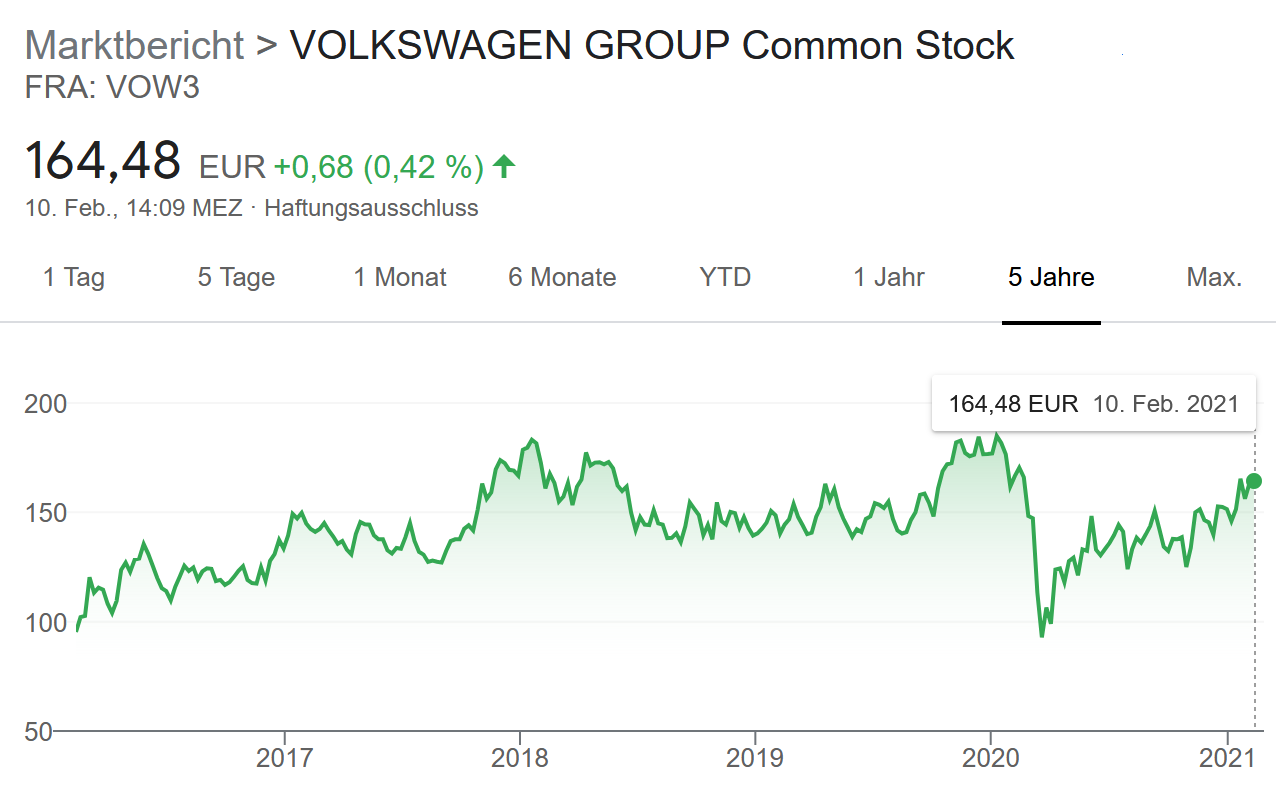

- In diesem Beispiel gehen wir davon aus, dass du 100 Volkswagen Aktien in deinem Depot hast (100 long Positionen, VOW3).

- Du hast die Aktien vor zwei Jahren für 144,40 € gekauft, erwartest aber für die nächsten sechs Monate eher keinen großen Kursanstieg.

- Du bist ein Investor mit langfristiger Anlagestrategie und möchtest deine Aktien grundsätzlich die nächsten Jahre halten.

- Der Aktuelle Kurs der VW Aktie liegt bei 164,48 € (Stand 10.02.2021).

Bildquelle: Google Suche "vw aktie"

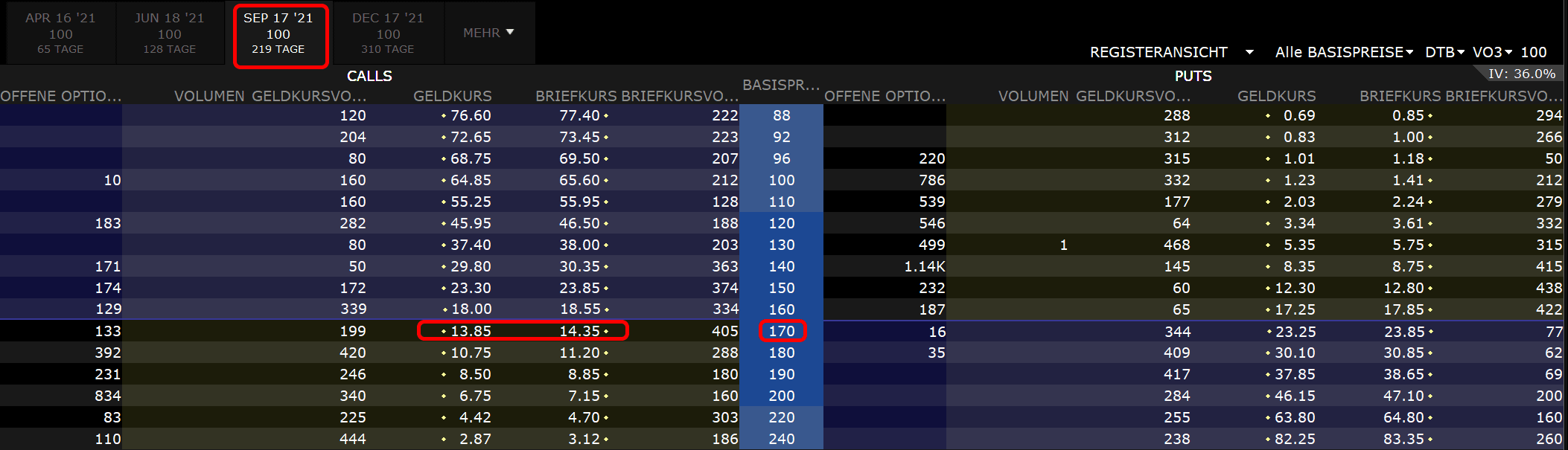

Du entschließt dich, mit Hilfe einer Call Option zusätzliche Einnahmen zu generieren. Bei deinem Broker lässt du dir also alle aktuellen Kurswerte für Call Optionen auf die VW Aktie anzeigen (hier ein Beispiel-Screenshot aus TraderWorkstation von Interactive Brokers):

Tabelle mit aktuellen Kursdaten für Call und Put Optionen

- Als Laufzeit der Call Option wählst du z.B. 219 Tage, im Beispiel bis zum 17. Sep 2021. Damit hast du ein gutes halbes Jahr abgedeckt.

- Damit du die Aktie bei einem leichten Kursanstieg nicht verkaufen musst, erscheint dir ein Strike (Basispreis) von 170 € sehr passend. Da du die Call Option verkaufen möchtest (als Stillhalter auftrittst) müsstest du dem Käufer der Option deine 100 Volkswagen Aktien für 170 € pro Aktie verkaufen, falls er die Option ausübt.

Hinweis: Ein Options-Kontrakt bezieht sich hier immer auf 100 Aktien. - Dein Ziel ist es, durch den Verkauf mit der Optionsprämie einen zusätzlichen Gewinn zu erzielen. Wie die Tabelle im Beispiel zeigt liegen Geld und Brief Kurs im Bereich 13,85-14,35 €, realistisch betrachtet wirst du die Option vielleicht zum Preis von 14 € verkaufen können.

Welchen Gewinn kannst du damit erzielen und was kann bei dem Optionshandel (am Ende der Laufzeit) passieren?

Du hast eine Call Option mit Strike 170 auf die Volkswagen Aktie geschrieben, Laufzeit 219 Tage, die offizielle Notation des Finanzinstruments wäre:

VOW3 IBIS (VO3) Sep17'21 170 CALL

Deine Limit Order für den Optionskurs von 14,0 € war erfolgreich und du hast entsprechend sofort die Optionsprämie von 14*100 = 1400 € gutgeschrieben bekommen (abzgl. Broker-Provision, hier mal ignoriert).

Der Käufer der Option kann die Option während der Laufzeit bis zum 17. September jederzeit ausüben und du müsstest dann deine Aktien zum Verkaufspreis von 170€ pro Aktie abgeben. Solange der Käufer die Aktien am "normalen" Börsenmarkt für unter 170 € bekommen kann, wird er sinnvollerweise seine Option nicht ausüben.

Bis zum Ende der Laufzeit bleiben für dich zwei Szenarien, je nachdem wie sich der Kurs der Volkswagen Aktie entwickelt:

1. VW Aktienkurs bleibt unter dem Strike-Wert von 170€, Option wird nicht ausgeübt

- Mit dem Ende der Laufzeit verfällt die Option wertlos (sie wird nicht ausgeübt, da der Käufer die VW Aktien am "normalen" Börsenmarkt günstiger einkaufen könnte).

- Du kannst die Prämie von 1400 € (abzgl. Broker-Provision) sowie deine Volkswagen Aktien behalten. Das Schreiben der Option hat sich für dich sehr gelohnt.

2. VW Aktienkurs steigt über den Strike-Wert, Option wird ausgeübt

- Bei Ende der Laufzeit hat sich der Kurs der Volkswagen Aktie entgegen deiner Erwartung sehr gut entwickelt und ist z.B. auf 190 € angestiegen. Der Optionskäufer wird die Option daher ausführen und 100 Volkswagen Aktien von dir für 170€ pro Aktie = 17.000 € abkaufen).

- Durch den Aktienverkauf machst du einen Gewinn von 170 € - 144,40 € pro Aktie, also 2560 € für die 100 Aktien (abzgl. Broker Provisionen, hier ignoriert).

- Allerdings entgeht dir ein Teil des zusätzlichen Gewinns durch den deutlichen Kursanstieg: 190 € - 170 € = 20 € pro Aktie bzw. 2000 € für die 100 Aktien.

- Du kannst die Prämie von 1400 € behalten (abzgl. Broker-Provision), musst dir aber die Volkswagen Aktien zum aktuellen Kurs neu kaufen, wenn du sie weiterhin im Depot haben möchtest.

Vorteile der Covered Call Optionsstrategie

- Du kannst auch bei fallenden oder seitwärts verlaufenden Aktienkursen eine zusätzliche, attraktive Rendite durch Optionsprämien erzielen.

- Das Risiko beim Verkauf der gedeckten ("covered") Call Option ist gering: nur wenn der Kurs sehr stark ansteigt, wird die Option ausgeübt werden. Deine Aktien werden dann aus deinem Depot mit dem Strike-Wert ausgebucht, wodurch dir ein weiterer Gewinn des Preisanstiegs entgeht.

Nachteile der Covered Call Optionsstrategie

- Wenn sich der Kurs der Aktie entgegen deiner Prognose zu einem starken Anstieg entwickelt, profitierst du nur begrenzt davon, da du deine Aktien zu dem vereinbarten Strike-Preis abgeben musst.

- Da ein Kontrakt einer Call Optionen in der Regel für 100 Aktien gilt, funktioniert diese Strategie nicht, wenn du weniger als 100 Aktien im Depot hast (das wäre dann ein "Uncovered Call", mit weitaus höheren Verlustrisiko). Das kann diese Strategie je nach deinem vorhandenem Vermögen für extrem teure Aktien unmöglich machen.

Tipp zur Kombination: Covered Calls & Cash Secured Puts

Mit der Covered Call Strategie hast eine attraktive Möglichkeit, um eine zusätzliche Rendite für deine Aktien in deinem Portfolio zu erzielen.

Solange die Optionen wertlos verfallen, behältst du deine Aktien und die Optionsprämie als zusätzliche Einnahmen.

Läuft doch einmal eine Options ins Geld und über den Strike-Wert hinaus, musst du deine Aktien abgeben. Aber auch dann hast du einen Kursgewinn erzielt und darfst darüber hinaus die Optionsprämie behalten.

Tipp zur Kombination von Call und Put Strategie:

Anstatt deine Aktien anschließend zum aktuellen Kurs wieder zu erstehen, kannst du die Aktien mit einer Cash Secured Put Option erneut kaufen.

Bitte beachte: Die Informationen auf dieser Website dienen allgemeinen Informationszwecken und stellen keine betriebswirtschaftliche, rechtliche oder steuerliche Beratung oder Aufforderung zum Kauf/Verkauf der Wertpapiere dar. Obwohl wir uns bemühen, alle Inhalte und Quellen sorgfältig zu prüfen, haften wir nicht für ihre Richtigkeit, Aktualität und Vollständigkeit.

Quellen und interessante Links

- lynxbroker.de - Optionsstrategie: Covered Call

- eichhorn-coaching.de - Covered-Call: Die Zusatzdividende für Investoren

- mission-cashflow.de - Optionshandel ABC: Der Covered Call

Hast du weitere Tipps zu Optionsstrategien mit maximalen Renditechancen? Wie sind deine Erfahrungen mit Derivaten und Optionsgeschäften? Schreibe doch einen Kommentar.

Kommentare 0

Neuen Kommentar schreiben: